港交所出招!打新江湖巨震!逐條解讀新規背后的秘密

港交所優化IPO

價格發現機制的建議咨詢進行中…

香港交易所(HKEX)近期就優化首次公開募股(IPO)價格發現機制的建議進行咨詢。這一舉措旨在提升市場效率,增強投資者信心,并進一步鞏固香港作為國際金融中心的地位。以下是對這一建議的詳細分析和討論。

港交所“一人稱式”情景整體解讀

1、港交所意識到現有新股發行中存在著各種操控問題,但是為了IPO市場每年有足夠的量,過去的事情就忍了。接下來要把這些漏洞盡量堵住,鼓勵真正優質企業上市,提升港股市場的整體公司優質性。說白了,我寧愿少一點的優質公司,不想一堆濫竽充數的垃圾公司。

2、港交所希望提升其在全球市場地位,港交所不是任何市場的附庸,不要把我當備胎,你如果有本事發的出去,那你得發到一定量才來我這,而且最好是真正的機構投資者,這樣才能證明你是真正好公司,不要再來割我們這里本來就不多的散戶了。

3、優質公司我給你一些更好的靈活便利條件,你來靈活操作,優質公司漲上去我也不擔心,因為我同時給你安上了一些緊箍咒,意味著你漲上去的真正原因是因為你夠優秀。

NO.01

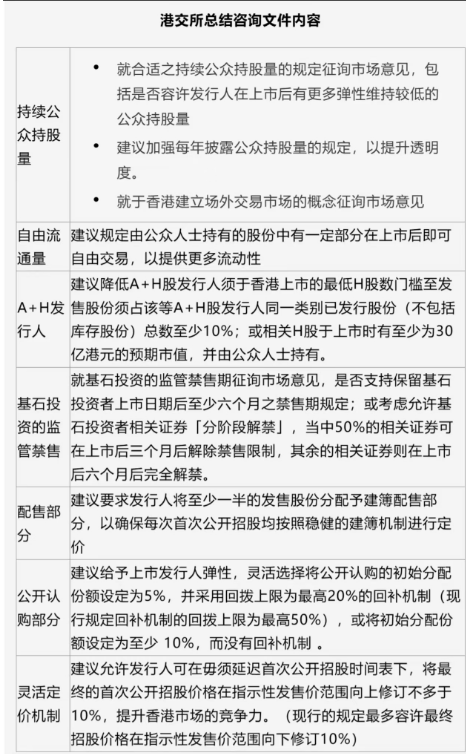

關于持續公眾持股量

具體內容如下

1、“就合適之持續公眾持股量的規定征詢市場意見,包括是否容許發行人在上市后有更多彈性維持較低的公眾持股量”

解讀:一些擬IPO公司因為歷史原因,或者足夠優秀,股份都是自己和關聯方拿著了。過去為了應付規定,就通過各種操作把這些貨在一級或者二級散到其他戶頭,實際上還是你自己的,增加了成本,也變相違規了。

那現在不用那么麻煩了,我允許優質公司你既然看好自己,那你就拿著你的籌碼,雖然外面能拿到你的貨的人和籌碼數變少了,但你有更多的動力促進公司股價上漲,讓二級上的機構和散戶真正賺到錢,實現共贏。

2、“建議加強每年披露公眾持股量的規定,以提升透明度”

解讀:這個是針對上面一條同時裝了個緊箍咒。披露這個也是讓市場看到,哪些票到底都是大股東和相關方拿著,防范不是真正優秀的,而是通過人為市場操控把股票搞上去的那些票,必須把底牌亮給市場。我至少讓上市公司把牌亮出來了,你投資者自己可以分析了,你不明就里最后被套了可別怪我,咱們這是成熟市場,買者自負。

3、“就于香港建立場外交易市場的概念征詢市場意見”

解讀:以后場外這些大宗啊,咱們得立個規矩,你得至少讓我看明白了,也讓市場看明白了。你想搞可以,但是咱們得把牌亮出來,投資者看的清清楚楚,到底這些場外交易的動因是什么。這種情況下你自己沒分析出來背后動機,是你水平問題,不怪我們港交所。

NO.02

自由流通量問題

原文表述如下

“建議規定由公眾人士持有的股份中有一定部分在上市后即可自由交易,以提供更多流動性”

重點解讀:

什么叫公眾人士?就是:既不是大股東,也不是大股東七大姑八大姨,或者是一致行動人——那些可能和大股東穿一條褲子的。當然,PE就不算了,上市第一天,很多PE的貨就可以扔出來了。

首先,過去PE要等著6個月或者12個月解禁,那我現在上來就可以賣至少一部分,我資金的使用效率就高了。

其次,我也不用像過去一樣,在限售期內看著市值管理方因為市場籌碼少且鎖定,玩的天花亂墜,我卻無能為力,最后解禁一刻被蒙殺。現在,我跺跺腳,你們就不敢亂動了。

再者,這么一來新股二級就更加市場化了,價格就更容易迅速實現均衡價格,投資者特別是散戶投資者不會成為市場操控者刀下的羔羊。

總結一下就是:提升了PE在二級市場地位,讓他們能更安心放行自己投的公司去港股,推動更多優質公司來港股上市。真正優秀的公司也不怕PE賣股票,真正好的公司市場會去承接的,那么市場就會形成良性循環,實現良幣驅逐劣幣。

NO.03

其他重點表述解讀

原文

降低A+H股發行人須于香港上市的最低H股數門檻至發售股份須占該等A+H股發行人同一類別已發行股份(不包括庫存股份)總數至少10%;或相關H股于上市時有至少為30億港元的預期市值,并由公眾人士持有。

解讀:A股公司不要看不起咱們港交所,我們不是備胎和面子工程,你真覺得自己好,你在我這也得發出來,你發到10%不過分吧?要不我就真成了備胎了。你市值30億大一點的,我更歡迎也給你更多靈活性,但你不能是找個馬甲自己買自己,你得老老實實得有市場化的單子來買。

原文

基石投資者的監管禁售:就基石投資的監管禁售期征詢市場意見,是否支持保留基石投投資者上市日期后至少六個月之禁售期規定;或考慮允許基石投資者相關證券“分階段解禁”,當中50%的相關證券可在上市后三個月后解除禁售限制,其余的相關證券則在上市后六個月后完全解禁。

解讀:這個就是為了對付那些市值管理方,利用限售期內市場籌碼鎖定的天然條件,強行做進港股通,最后讓港股通投資者和散戶接盤的漏洞。

現在,上市3個月后基石就可以賣一半了,而你入通公布到正式生效也得3個月,你入通生效那一刻前必然有基石就可以賣了,那你要不是優質公司,你就等著被基石砸吧(前面再給前面條例2再來個補充版)。

這也意味著,港交所一定希望是真正的優質公司進入港股通,而不是通過操縱股價來進入港股通,除非你自己掏錢把這些基石和部分PE的貨都接了,你得掂量值不值得干了。

原文

配售部分:建議要求發行人將至少一半的發售股份分配予建簿配售部分,以確保每次首次公開招股均按照穩健的建簿機制進行定價。

解讀:從字面意思來看,國配部分至少一半是由錨定構成的。過去一些市值管理者把國配中的基石的比例做到特別高,方便后續控制籌碼結構。那現在,你一半錨定的意味著你的難度變大,除非錨定全部你自己安排的,但是這樣的不可控因素和成本就變大了。

說白了,港交所希望,你有本事就好好市場化發行,少玩這些操控的事了。

原文

公開認購部分:建議給予上市發行人彈性,靈活選擇將公開認購的初始分配份額設定為5%,并采用回撥上限為最高20%的回補機制(現行規定回補機制的回撥上限為最高50%),或將初始分配份額設定為至少10%,而沒有回補機制。

解讀:首先,把那些專門來操控公開的IPO黨——就是那些認為制造一堆賬戶,操縱把公開打高的相關操盤機構——干死了。你想操縱市場把公開打高,讓國配壓力少,現在沒門兒了。過去你公開干到100倍,回撥50%,現在不好意思,最多20%,值得么,算算成本吧!

其次,新股市場中的所謂“套路撥”,特別是不足15倍,本來不回撥的,通過國配認購不足,強行回給散戶20%的玩法不靈了。因為按照新規理解,推測出可能最多給你回撥到10%,你可操控空間就小多了。

最后,對于那些真正優質公司,想把籌碼拿在自己手上和相關方手上的就有利了,也利于國配的籌碼鎖定。我不用考慮因為公開太高,市場拿走我的貨,大不了我就根據歸新規直接設定你們就最多拿10%,剩下都是我的。

原文

靈活機制:建議允許發行人可在毋須延遲首次公開招股時間表下,將最的首次公開招股價格在指示性發售價范圍向上修訂不多于價機制10%,提升香港市場的競爭力。(現行的規定最多容許最終招股價格在指示性發售價范圍向下修訂10%)

解讀:還是鼓勵優質公司來港IPO,鼓勵市場化發行模式。原來允許下限修訂下,是鼓勵更低價格讓更多公開來接,從公開部分拿到更多的錢。那我現在同樣給優質公司個盼頭,那我也允許你再把發行價搞得高一點,這樣你公開股數可能沒之前那么多,但是你募資金額上去了。

0人

- 每日推薦

- 股票頻道

- 要聞頻道

- 港股頻道

文娛賽道AI應用風生水起

文娛賽道AI應用風生水起

繼智能手機后的下一個風口,竟是它

繼智能手機后的下一個風口,竟是它

- “機構舉報游資”?傳聞求證:不實

- 國家統計局:10月份國民經濟運行穩中有進,主要經濟指標回升明顯

- 寧德時代自研機器人并接觸多家外部公司

- 機構論市:AI催化下影視、游戲板塊或迎業績+估值雙重修復

- 鮑威爾放鷹:美聯儲無需急于降息!

- 中信證券:資產保值增值為股市客戶核心痛點 高客與大眾需求明顯分化

- 騰訊推出AI搜索ima 機構看好科技產業圍繞AI展開(附概念股)

- 11月15日盤前停復牌匯總

- 大模型祛魅 AI應用時代腳步臨近

新能源車年產量破千萬 汽車強國建設站上新起點

新能源車年產量破千萬 汽車強國建設站上新起點

近30家券商啟動新一輪校招 金融科技崗需求仍然旺盛

近30家券商啟動新一輪校招 金融科技崗需求仍然旺盛

京東發布三季報:收入2604億元,同比增長5.1%

京東發布三季報:收入2604億元,同比增長5.1%

中信建投:短期沖擊結束后港股或迎來上漲行情

中信建投:短期沖擊結束后港股或迎來上漲行情